ブログ

年末調整って何?その意味と申請方法について

こんにちは!

石川県の警備会社TOSEC24の

女性だけで構成された警備チーム「TLIP24」

そのチームのリーダーをしている金子です!

最近は朝晩すっかり涼しくなり、食欲の秋となりました♪

来月にはカニも解禁されるし、美味しいものが沢山あって、うきうきの秋ですね!!

ですが・・・

秋がやってくると、給与業務担当者にとっては年末にかけて憂鬱な季節でもありますよね…。

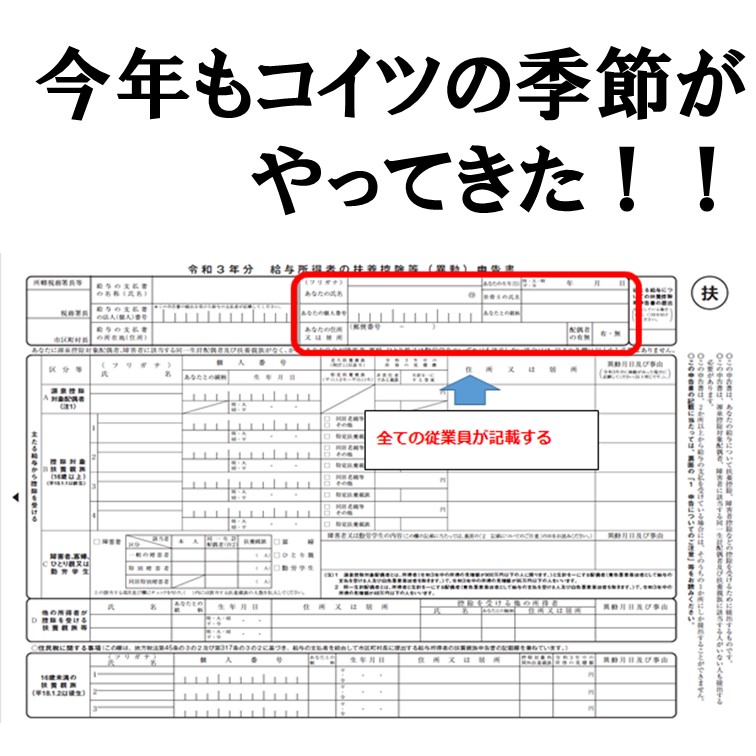

年末調整業務…………。

今年もヤツがやってきます。。。

給与をもらっている方なら皆さん、「年末調整」という言葉を聞いたことがあるかと思います!

毎年の年末ごろに名前書いてハンコ押してるあれかー…

と詳しくはしらないけど記憶にはあるという方が多いのではないでしょうか!

そこで!

今日は「ベテラン年末調整担当者」が【年末調整】について簡単に説明致します!

|

目次

|

そもそも「年末調整」って何の意味があるの?

<年末調整とは>

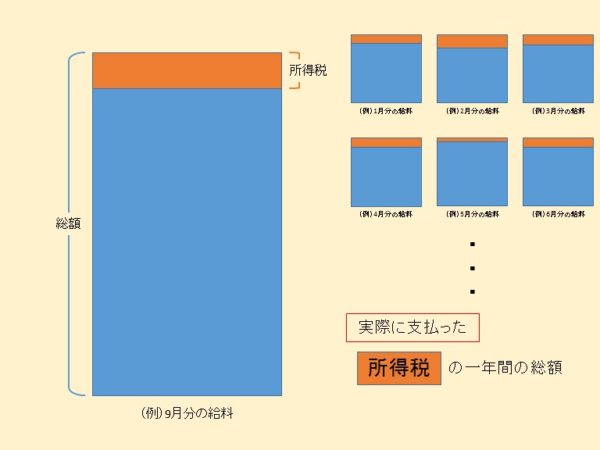

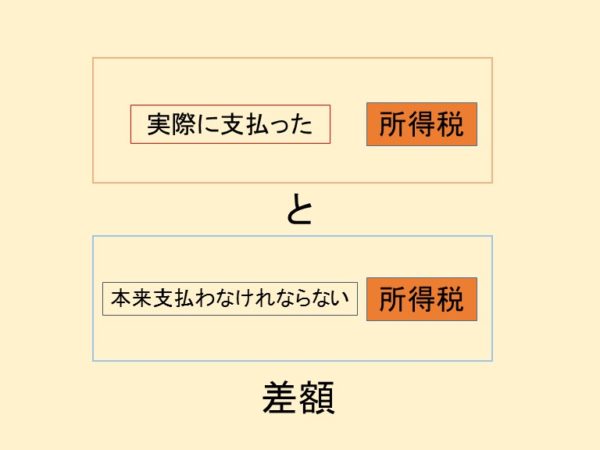

毎月の給与から天引きしてきた所得税1年分と本来支払うべき年間の所得税を照合し、その差額をまとめて精算する業務のこと。

所得税は、その年の所得が確定するまで正確な金額がわからないため、年末調整の計算完了後に還付または徴収を行う業務です。

つまり

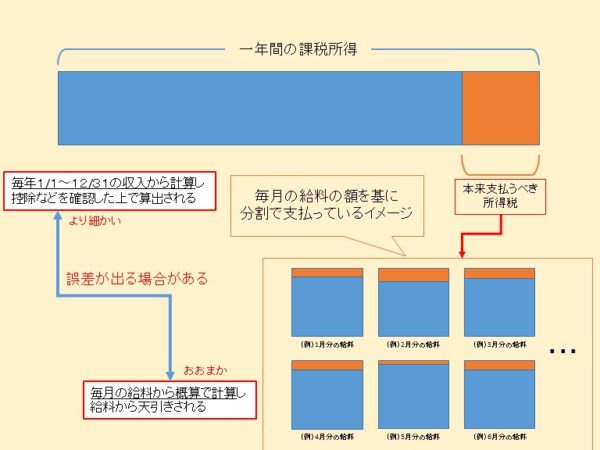

毎月の給料を基に支払っている所得税と

一年間の所得から計算された本来支払わなければいけない所得税額には差額が発生する場合があり、

その差額を計算し

マイナスの場合は追加で支払わなければならず

プラスの場合は払い過ぎた分は戻ってくる

というざっくりこういう仕組みです。

納税者にとっては毎月少額ずつの支払いで済むこと

国にとっては安定的に税収を得る事ができるということ

がメリットとなっているようです。

<年末調整の対象となる人は>

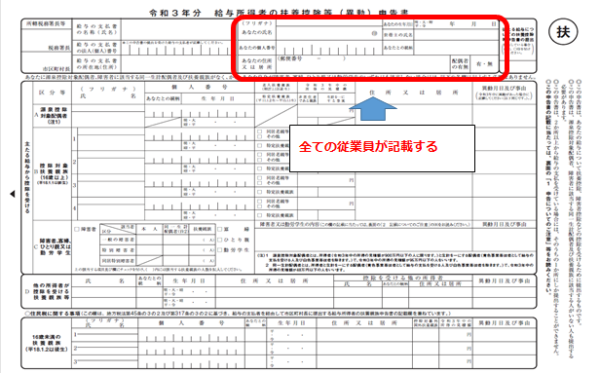

年末まで勤務している全ての従業員が対象。正社員、アルバイト、パートタイム就業者。(派遣社員の場合は、派遣元の企業が実施)

<年末調整の対象とならない人は>

・年収が2,000万円以上ある場合

・災害減免で所得税の支払い猶予や還付をすでに受けている場合

・2ヶ所以上からの収入があり、他の給与支払者へ扶養控除等(異動)申告書を提出している場合

・非居住者の場合 ・日雇い労働者など、継続して雇用していない場合

「年末調整」しないとどうなるの?

年末調整の書類を書くのは「面倒」とか「大変」とか思ってしまいがちですが、これらの書類は、働く従業員にとってとても大切な書類です。

なぜなら、本人が漏れなく記入しなければ、本来還付されるはずだった所得税の還付を受けることができなくなり、自分自身が損をしてしまうからです。

反対に、虚偽の申告をしてしまった場合、不足分の税金と追徴課税分を請求されることになります。

年末調整で損をしないために、申告書は正確に漏れのないよう記入し、遅れないよう提出ましょう!

<書類作成時のチェックポイント>

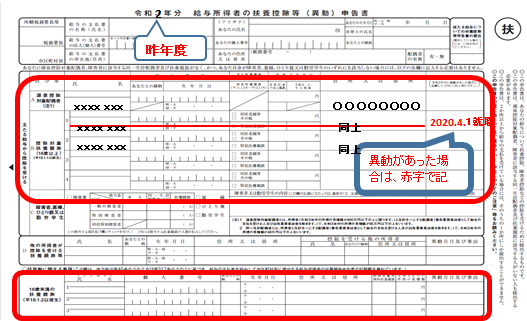

●年の途中で「扶養親族等」は増減していないか?

配偶者の有無や扶養親族の数によって、年間の所得から控除される額は変わります。

もし、年の途中で結婚をした、扶養親族等が就職した、などの扶養親族等の増減について会社への申告が漏れていたら、必ず会社へ申告をして下さい。

今回提出する扶養控除等申告書に正しく記入して申告すれば、増減分の扶養親族等の所得控除は年末調整に反映されます。

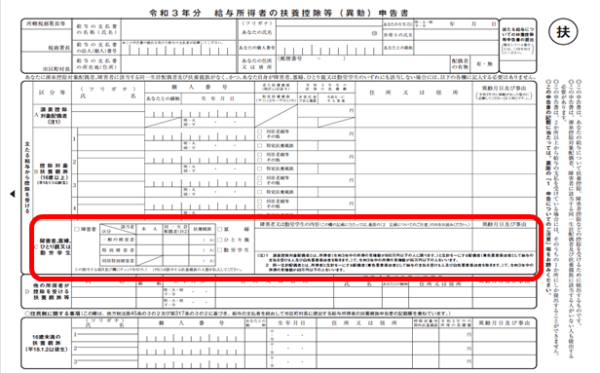

●「寡婦・寡夫、勤労学生、障害者」に該当していなか?

自分が寡婦・寡夫や勤労学生であったり、自分自身や扶養親族が障害者に該当していないでしょうか?

「C 障害者、寡婦、ひとり親又は勤労学生」という欄に必要な事項を記入したりチェックを入れたりすることで、特別な追加所得控除を受けることができます。

ちなみに…

寡婦(寡夫)とは、パートナーと死別又は離別し再婚していない方を指します。(Wikipedia)

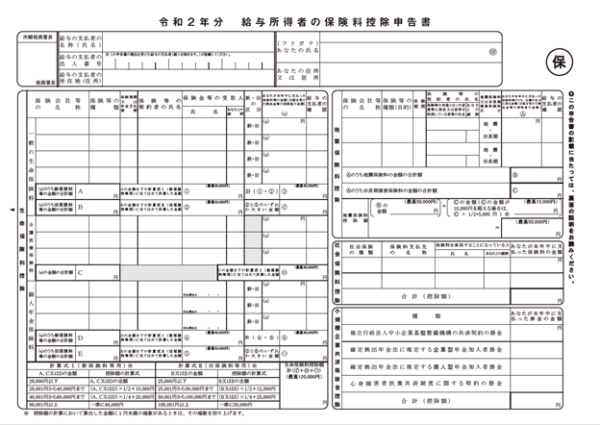

●「民間の保険」に加入していないか?

ご自身で民間の生命保険、個人年金保険、地震保険に加入している方は、保険会社から届いている払込証明書の内容を転記し、そのハガキ(原本)を申告書に添付することで、支払った保険料の一部が所得控除に反映されます。

複数の保険に加入している方は、控除額に上限はありますが、全てを合算することができますので、漏れなく申告書に反映させるようにして下さい。

また、家族の生命保険料などを自分が保険料負担者として支払っている場合は、家族の分の保険料も含めて年末調整に反映させることが出来ますので、申告書に反映させて下さい。

●「基礎控除・配偶者控除・所得金額調整控除申告書」を漏れなく記入したか?

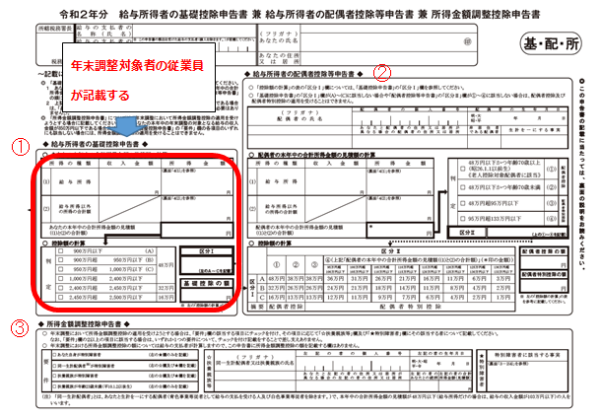

従来からある「配偶者控除等申告書」に、令和2年(2020年)から新たに「基礎控除申告書」と「所得金額調整控除申告書」が追加されました。

①給与所得者の基礎控除

従来は、基礎控除は全員一律38万円でしたが、令和2年(2020年)から基礎控除額が改正されて48万円になりました。

(一定以上の収入がある人は基礎控除を減額、または、受けられなくなる)

年末調整の対象になっている人は、全員記入する必要があります。\

②給与所得者の配偶者控除

配偶者がいて、本人の収入と配偶者の収入の条件に当てはまる人が記入します。

③所得金額調整控除

給与収入が850万円以下の人は、この部分は記入の必要はありません。

給与収入が850万円を超える人のうち、23歳未満の子どもがいる人が記入します。

または、本人や、扶養している配偶者・親族が特別障害者の場合も記入します。

まとめ

以上のように、年末調整の申告書記入等にあたり、ポイントを紹介しました。

なお、年間の医療費が多額になった場合の医療費控除、災害を受けた場合の雑損控除などは、年末調整では対応されません。

これらに該当する場合は、自分で確定申告を行って還付を受ける必要がありますのでご注意ください。

漏れなく確実に申告書を記載して、年末調整でスッキリと所得の確定を終わらせましょう!

参考:国税庁年末調整がよくわかるページ